Facebook Posts

5 days ago

Emerytury małżonek panów Nawrockiego i Hołowni.Tygodnik Polityka, piórem Joanny Solskiej, zwrócił uwagę na nasz miejscami nazbyt hojny system emerytalny. Wg szacunków mediów, małżonka prezydenta ma otrzymywać pod 4,5 tys,. zł brutto, a małżonka wicemarszałka sejmu być może nawet 10 tys. zł brutto (podawane są też kwoty od ok. 8 tys. zł). Obydwie panie mają 38-39 lat. Pierwsza pracowała w KAS, druga była wojskowym pilotem.

Po artykule Polityki mężowie okazali święte oburzenie, ale tu chodzi nie tyle o obydwie panie, co o zbyt hojny system emerytalny dla niektórych grup zawodowych. Nikt personalnie do tych pań pretensji nie ma. Pierwsza musiała (pani Nawrocka), druga po prostu skorzystała z uprawnień emerytalnych. To są młode, sprawne fizyczne i intelektualnie kobiety, które mogą już nic nie robić, a mimo to mają zapewnione godziwe świadczenia emerytalne.

Polskie finanse publiczne przeciekają w wielu miejscach. W tym i przez system emerytalny. Panowie Nawrocki i Hołownia powinni poświęcić trochę czasu na przegląd branżowych systemów emerytalnych w ramach troski o finanse publiczne.

... See MoreSee Less

Nawrocka i Brzezińska-Hołownia, mundurowe emerytki przed 40. Jak to możliwe? Ten system to tabu

www.polityka.pl

Pierwsza dama Marta Nawrocka i niedoszła pierwsza dama Urszula Brzezińska-Hołownia, obie przed czterdziestką, zostały mundurowymi emerytkami. Armia młodych pobierających do końca życia emeryt...1 week ago

Prognoza zadłużenia Polski do 2034 wg IMF (MFW).Międzynarodowy Fundusz Walutowy opublikował niedawno (styczeń'26) raport dot. Polski.

Dzieje się to czego się obawiałem i co uważam za ryzykowne. Wg prognoz IMF, Polska w latach 30-tych podejdzie długiem publicznych pod 80% PKB. Nie jest to oczywiście żadna nowość. Ekonomiści krajowi przestrzegają przed tym od kilku kwartałów.

To już poziom zadłużenia, kiedy możemy mówić nie o wspomaganiu się długiem, a o uzależnieniu od zadłużenia.

Pozostaje wierzyć w znaczny wzrost gospodarczy kraju lub determinację polityków nakierowaną na wzrost wpływów do kasy państwowej (szeroko rozumiane finanse publiczne).

link do prognozy IMF w komentarzu. ... See MoreSee Less

2 weeks ago

Andrzej Piaseczny o swojej emeryturze.Teksty o emeryturach artystów i celebrytów muszą cieszyć się sporą klikalnością, bo co i rusz portale internetowe chętnie o tym piszą.

A.Piaseczny składek ZUS-owi nie płaci. Świadomie zrezygnował z tej formy prawa do emerytury. Deklaruje, że odpowiedzialnie buduje (pomnaża) swój majątek, m.in. z myślą o finansowaniu swojej jesieni życia. Ok. Godne pochwały.

Gorzej już, gdy A.Piaseczny dzieli się poglądami na system emerytalny. "Artysta postanowił zrezygnować z opłacania składek ZUS i zabezpieczyć swoją przyszłość samodzielnie. - Kiedy się ma rozsądek finansowy w głowie, to z tej samej kwoty uzbierasz sobie więcej inwestując osobiście niż inwestycje zusowskie - mówił w wywiadzie dla Pomponika."

Śmiem twierdzić, że A.Piaseczny jest w głębokim błędzie. Obecny system jest dość korzystnym rozwiązaniem. Ma wpisaną relatywnie wysoką stopę waloryzacji kapitału + opcję wypłaty emerytury nawet po przekroczeniu średniej długości życia. Biorąc pod uwagę, że A.Piaseczny ma szansę długie lata być aktywny w showbiznesie itd. , mógłby odwlekać moment przejścia na emeryturę. W efekcie mogłaby ona być wcale spora.

Najważniejsze, że A. Piaseczny poważnie myśli o okresie życie po zakończeniu/ograniczeniu aktywności zawodowej. Mogę domniemywać, że w jego sytuacji majątkowej, ZUSowska emerytura byłaby tylko dodatkiem. Szkoda jednak, że jego refleksje o obecnym systemie emerytalnym mijają się z rzeczywistością. Gorzej też, jeżeli jego wielbiciele w zakresie finansów traktują go jako autorytet.

... See MoreSee Less

Nie płaci składek ZUS. Otwarcie mówi, co za tym stoi

kobieta.wp.pl

Andrzej Piaseczny zabrał głos w sprawie emerytur i finansowego zabezpieczenia na przyszłość. Przyznał, że sam nie opłaca składek ZUS, a zamiast tego inwestuje na własną rękę, by zadbać o...-

Ostatnie wpisy

- Andrzej Piaseczny o swojej emeryturze.

- Prezes NBP sugeruje zmiany dotyczące RPP.

- Struktura środków przeznaczanych na zabezpieczenie społeczne do przemyślenia i poprawy.

- Prezydent wyraził troskę o finanse publiczne, ale pomóc nie chciał.

- Spory o scenariusz redukcji stóp procentowych.

- Podatek Belki powinien być utrzymany.

- Niskie nakłady inwestycyjne w gospodarce. Dodanie kolejnej hipotezy do zweryfikowania.

- Wprowadzanie do konstytucji progu wydatków na obronność (4% PKB) jest wątpliwym pomysłem.

- Dług kosztuje i warto o tym pamiętać.

- Problemy Francji przez pryzmat finansów publicznych. Wnioski dla Polski.

Kategorie

Archiwa

Kontakt

email: marek_zelinski@gazeta.pl

marzec 2026 P W Ś C P S N 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31

Andrzej Piaseczny o swojej emeryturze.

Teksty o emeryturach artystów i celebrytów muszą cieszyć się sporą klikalnością, bo co i rusz portale internetowe chętnie o tym piszą.

A.Piaseczny składek ZUS-owi nie płaci. Świadomie zrezygnował z tej formy prawa do emerytury. Deklaruje, że odpowiedzialnie buduje (pomnaża) swój majątek, m.in. z myślą o finansowaniu swojej jesieni życia. Ok. Godne pochwały.

Gorzej już, gdy A.Piaseczny dzieli się poglądami na system emerytalny. “Artysta postanowił zrezygnować z opłacania składek ZUS i zabezpieczyć swoją przyszłość samodzielnie. – Kiedy się ma rozsądek finansowy w głowie, to z tej samej kwoty uzbierasz sobie więcej inwestując osobiście niż inwestycje zusowskie – mówił w wywiadzie dla Pomponika.”

Śmiem twierdzić, że A.Piaseczny jest w głębokim błędzie. Obecny system jest dość korzystnym rozwiązaniem. Ma wpisaną relatywnie wysoką stopę waloryzacji kapitału + opcję wypłaty emerytury nawet po przekroczeniu średniej długości życia. Biorąc pod uwagę, że A.Piaseczny ma szansę długie lata być aktywny w showbiznesie itd. , mógłby odwlekać moment przejścia na emeryturę. W efekcie mogłaby ona być wcale spora.

Najważniejsze, że A. Piaseczny poważnie myśli o okresie życie po zakończeniu/ograniczeniu aktywności zawodowej. Mogę domniemywać, że w jego sytuacji majątkowej, ZUSowska emerytura byłaby tylko dodatkiem. Szkoda jednak, że jego refleksje o obecnym systemie emerytalnym mijają się z rzeczywistością. Gorzej też, jeżeli jego wielbiciele w zakresie finansów traktują go jako autorytet.

https://kobieta.wp.pl/nie-placi-skladek-zus-dobre-czasy-juz-byly-7254943906134400a

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Prezes NBP sugeruje zmiany dotyczące RPP.

Za nami comiesięczne spotkanie Rady Polityki Pieniężnej i konferencja prasowa prezesa NBP. Konferencje to mieszanka prezentacji działań RPP i prywatnych poglądów makroekonomicznych szefa NBP. Jedną z ciekawostek są poglądy prezesa NBP dot. RPP. A.Glapiński skrytykował 15 stycznia nadmierną liczebność RPP. Zasugerował by członkowie RPP byli pracownikami NBP i by byli to członkowie zarządu NBP. Kilka zdań wymagałoby od prezesa doprecyzowania, ale zostawmy to. Z prezesem NBP mogę się zgodzić co do liczebności RPP, ale i tu różnią nas zapewne intencje lub uzasadnienie. Temat RPP warto pociągnąć skoro go podrzucono.

RPP jest moim zdaniem faktycznie dość liczna. To łącznie 10 osób. Prezes NBP + 9 osób wybranych przez sejm, senat i prezydenta (każdy po 3). Obserwując przez lata głosowania członków RPP, nie potrafiłbym udowodnić, że 10-ciu członków pozwala wypracować lepszą decyzją niż np. 7-miu). Warto to przemyśleć, bo wynagrodzenia członków RPP są znaczne. W 2025 r. to 42,2 tys. m-cznie. Członkowie RPP mogą m.in. pracować naukowo i dydaktycznie oraz nie mają obowiązku stałego przebywania w miejscu pracy. Wg relacji medialnych jest to mniejsze kilka dni w m-cu.

Warto utrzymać niezależność RPP od NBP, by władze NBP miały jak najbardziej ograniczony wpływ na decyzje o stopie procentowej. Potrafię sobie wprawdzie wyobrazić rezygnację z RPP i podejmowanie decyzji tylko przez zarząd NBP, ale po doświadczeniach ze stylem zarządzania jaki prezentuje A.Glapiński i przy jego poglądach, ten pomysł wydaje się kiepski.

Warto wrócić do pomysłu o przesuniętych względem siebie kadencjach członków RPP. To zmniejszy ryzyko wyboru pełnego grona członków RPP przez jedną ekipę polityczną. To wniosek po doświadczeniach z członkami RPP wybieranymi przez poprzednią koalicję. O ile większość to ekonomiści, to nietrudno było i jest zauważyć dość silny związek z poprzednią władzą, małe zróżnicowanie poglądów i zaskakujące podobieństwo w głosowaniach.

Chyba powinniśmy zaostrzyć lub doprecyzować kryteria naboru do RPP. Np. uzupełnić wybór o opinie/decyzje inne niż tylko polityków (przedstawiciele uczelni ekonomicznych?). To powinno utrudnić nominowanie do RPP osób, w przypadku których trudno znaleźć uzasadnienie merytoryczne. Nie ukrywam, że nawiązuje tu m.in. do grudniowej nominacji prezydenta Nawrockiego.

Nieco dyskusji i wątpliwości budzi zakres obowiązków i uprawnień RPP. Dotyczy to zarówno roli w działaniach dot. polityki pieniężnej jak i oceny działania NBP oraz relacji NBP-RPP. Po doświadczeniach z ostatnich niemal 10 lat rozważyłbym raczej wzrost roli RPP. I nie chodzi tu tylko o dyskusję, kto i w jakim stopniu powinien decydować o interwencyjnym skupie papierów wartościowych (temat sprzed 4 czy 5 lat).

Powyższy zestaw refleksji to raczej temat do rozważań akademickich. Modyfikacja zapisów Konstytucji RP i innych aktów prawnej regulujących działanie RPP, przy obecnym układzie politycznym raczej nie wchodzi w rachubę.

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Struktura środków przeznaczanych na zabezpieczenie społeczne do przemyślenia i poprawy.

Eurostat podał niedawno strukturę social protection w rozbiciu na wsparcie w gotówce i wsparcie w dedykowanych usługach, pomocy materialnej itp. Na to nałożono podział na świadczenia udzielone niezależnie od dochodów i uzależnione od dochodów. Social protection definiowana jest przez Eurostat szeroko. Obejmuje m.in. świadczenia emerytalne, świadczenia na dzieci, wsparcie dla niepełnosprawnych i bezrobotnych, elementy opieki zdrowotnej, przeciwdziałanie wykluczeniu społecznemu oraz środki na utrzymanie mieszkania. W tej analizie Eurostat przyjął definicje social protection wyraźnie szerszą niż w przypadku wydatków publicznych wg klasyfikacji COFOG.

Zmiany w okresie minionych 10 lat i porównanie z krajami UE wskazują na pewne mankamenty w systemie social protection jaki ukształtował się w minionej dekadzie w Polsce. Widać, że system rozwijał się dynamicznie (żywiołowo), bez głębszej refleksji i głównie dla pozyskania społecznego aplauzu. W efekcie pomoc społeczna nie jest tak efektywna jak mogłaby być.

W okresie 2013-2023 Polska należała do wąskiej grupy liderów we wzroście pomocy społecznej w relacji do PKB (z 19,4% do 22,2%) w UE. Wzrost o niemal 3 pp, pozwolił na przejście z pozycji 19-tej na 14-tą w UE. Do liderów social protection sporo nam jeszcze brakuje, bo mniejsze lub większe kilka pp w relacji do PKB. Inna rzecz, czy powinniśmy do tej grupy krajów aspirować, biorąc pod uwagę problemy większości z nich (trwałe wysokie deficyty finansów publicznych czy zadłużenie). Na ogół też są to kraje z wyraźnie większym niż w Polsce udziałem danin społecznych w relacji do PKB, co w Polsce jest trudne do zaaplikowania ze względu na niechęć społeczną.

Na załączonej ilustracji widać, że Polska dość wyraźnie odstaje (na niekorzyść) strukturą świadczeń i uzależnieniem ich od sytuacji materialnej świadczeniobiorców. Pozycje mean-tested w strukturze świadczeń są jednymi z najniższych w UE. Wyraźnie chętniej też rozdajemy wsparcie w gotówce (cash benefits) niż w dedykowanych usługach. Co ciekawe, państwa o wysokim poziomie social protection (w relacji do PKB) w UE na ogół – w rozumieniu struktury – nie rozdają tak nonszalancko pieniędzy jak Polska.

Opracowanie Eurostatu: https://lnkd.in/dP2i5hQn

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Prezydent wyraził troskę o finanse publiczne, ale pomóc nie chciał.

Zostawię już na boku opinię, że prezydent Nawrocki nadużył formuły Rady Gabinetowej do rzekomych konsultacji z rządem czy tez wymiany opinii. W rzeczywistości chodziło o zmuszenie rządu po pojawienia się przed jego obliczem i tłumaczenie się z tematów wskazanych przez prezydenta. Jednym z trzech tematów był: „stan budżetu państwa i sytuacja finansów publicznych”. Zbierając wypowiedzi prezydenta i jego otoczenia zaprezentowanych przed i w trakcie spotkania, prezydent chciał poznać stan finansów publicznych i opinię rządu w tym temacie.

Dane dotyczące budżetu i finansów publicznych są powszechnie i łatwo dostępne. Można sobie robić wszelakie zestawienia, poznać stan obecny i jego przyczyny itd. Nie było więc potrzeby robienia widowiska i marnowania czasu najwyższych urzędników państwowych.

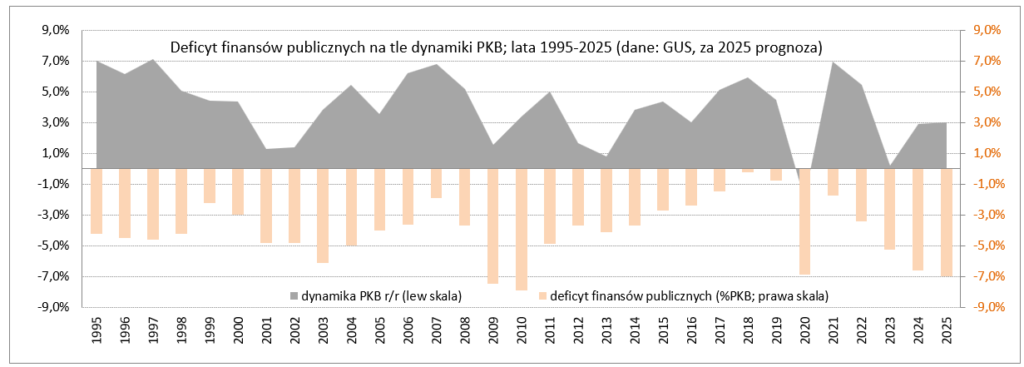

Faktycznie obecnie deficyt finansów publicznych jest jednym z najwyższych w najnowszej historii (blisko 7%), ale nie rekordowy. W minionym 30-to-leciu trzeci lub czwarty raz wpadamy w tak znaczny deficyt. Po ustąpieniu poprzedniej koalicji rządowej, mieliśmy deficyt rozmiarów 5,3%. Już jesienią 2023, biorąc pod uwagę trendy i zapowiedzi ówczesnego rządu ekonomiści przewidywali, że przekroczymy w średnim terminie 6%. Tak więc dominująca większość przyczyn deficytu i jego rozmiarów ma swoje źródło w czasach, gdy rządził obóz polityczny, który wystawił K.Nawrockiego w wyborach. Inaczej mówiąc, czy rządziłby D.Tusk czy M.Morawiecki, bylibyśmy najprawdopodobniej w tym samym miejscu gdzie obecnie. Nie zamierzam rządu D.Tuska usprawiedliwiać. Deficyt drugi rok z rzędu jest za duży i trzeba podjąć kroki do jego redukcji. Odpowiedzialność spoczywa na obecnej koalicji rządzącej. Spore grono ekonomistów od dawna apeluje do rządu o redukcję deficytu słusznie wskazując, że nie wystarczy ratowanie się wysokim tempem PKB. Obecne 3% r/r to i tak za mało.

Prezydent niepotrzebnie nakręca spiralę populizmu deklarując jednocześnie troskę o finanse publiczne. Proponuje podwyższenie i wpisanie do konstytucji wydatków na obronność w wysokości 5% PKB. Chce wprowadzić ulgi w PIT (obietnica wyborcza), jest przeciwnikiem podnoszenia podatków i uporczywie promuje inwestycję infrastrukturalną (CPK) w rozmiarze nie mającym uzasadnienia. Nie chce wskazać, gdzie wydatki można obniżyć. Zaproponował głównie poprawę ściągalności podatków, co jest standardowym pomysłem polityków, którzy boją zadrzeć ze społeczeństwem. A przecież można było uświadomić Polakom, że przez pewien okres musimy radykalnie podnieść wydatki na obronność z niedawnych 2% do PKB, do może i 5%. Te 3 pp różnicy, to rewolucja dla finansów publicznych, która wymaga zmiany priorytetów i uświadomienia społeczeństwa.

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Spory o scenariusz redukcji stóp procentowych.

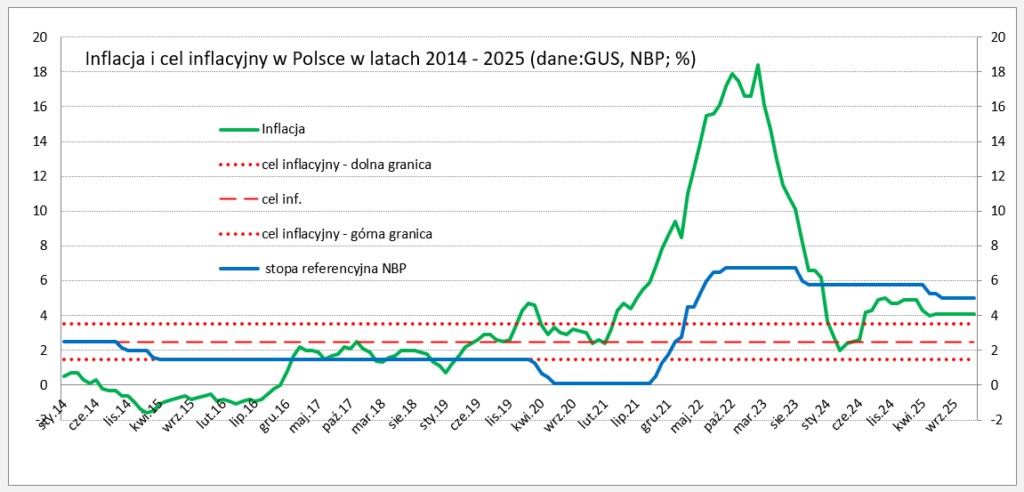

Wczorajsza decyzja RPP o obniżeniu stóp procentowych o 25 pb została odebrana przez ekonomistów z lekkim zaskoczeniem. Czy zasadnie? Nie wiem czy ma sens toczyć spory i dyskusje o tym. Problem polegał na tym, że środowisko ekonomistów bankowych, opierając się nieco na słowach A.Glapińskiego i kilku innych członkach RPP na początku II kwartału, zaczęło kreować pewien scenariusz obniżek. Kierunek zmian inflacji zdawał się uzasadniać cięcia. Ostatecznie zapanowało przekonanie, że cięcie stóp w tym roku sięgnie ok. 1 pp. Nie praktykuje się jednorazowej zmiany o 1 pp (czy mówiąc dokładniej: jest to ogromna rzadkość), więc ekonomiści zaczęli snuć scenariusze zmian. Można toczyć niekończące się spory w jaki sposób przeprowadzić cięcie stóp o 1 pp w danym okresie. Dwa razy po 0,5 pp czy cztery razy po 0,25 pp. Z przerwami, czy bez? Antycypować spadek inflacji, czy dostosowywać się do jej spadku? O ile decyzja z maja nie zaskoczyła rynku, to już brak cięć na spotkaniu w czerwcu i decyzja wczorajsza już pewnym zaskoczeniem były. Moim zdaniem atmosferę szybkiej akcji cięć rozkręciła w II kwartale grupa bankowych makroekonomistów.

Nie ma prostego schematu, wzorca czy algorytmu na tempo zmian stóp, ani sposób komunikacji nastawienia do zmiany. To wypadkowa wiedzy, doświadczeń, przekonań ekonomicznych i niemała doza dobrze rozumianej eksperckości. Stąd nie rozumiem części ekonomistów, którzy wydają w mediach ostre sądy. Część ekonomistów bankowych dostała małą nauczkę. Zaś pan Glapiński powinien mniej mówić i skupić się na stopie referencyjnej. Ponadto, przed każdą konferencją, powinien dokładnie sobie przypomnieć co komunikował przez poprzednie sześć miesięcy. Jego oratorskie skłonności, dar niuansowania i wyprowadzania pobocznych wątków na konferencjach bardzo utrudniają odbiór medialnego przekazu. Po prostu przekaz staje się niestabilny, co utrudnia jego interpretację.

No dobra, a co ja bym zrobił? Rozbiłbym obniżki na porcje po 0,25 pp w odstępach 1-2 miesięcznych. W tym roku byłoby to łącznie od 0,75 pp do 1 pp. Projekcje inflacji prezentowane przez NBP wskazują, że zbicie inflacji to mozolny proces i podejście dostosowawcze (czyli trochę konserwatywne) wcale nie jest obecnie złe. Przy tej okazji warto zwrócić uwagę na to co od dawna sygnalizuje m.in. pani Joanna Tyrowicz z RPP. Projekcje NBP jednoznacznie sugerują, że sprawne i trwałe zbicie inflacji wymaga wolniejszego tempa redukcji stóp. Tymczasem większość członków RPP i niemała część makroekonomistów ma lekceważący stosunek do materiału prezentowanego przez statystyków z NBP. Tzn. z uwagą przeglądane są prognozy inflacji i scenariusze, ale przy jakiej to jest stopie referencyjnej, nie ma już dla czytelników tych raportów znaczenia. A szkoda.

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Podatek Belki powinien być utrzymany.

Temat podatku od dochodów kapitałowych powraca niemal przy każdej kampanii wyborczej. Jeszcze obecny rząd nie zdążył wywiązać się ze swojej obietnicy modyfikacji podatku, a już Karol Nawrocki obiecał w kampanii jego zniesienie i wielce prawdopodobne, że nowy prezydent będzie chciał swój pomysł jak najszybciej wprowadzić w życie. Nie mam wrażenia, by tzw. podatek Belki był czołowym problemem Polaków, stąd nie rozumiem dlaczego w kampaniach wyborczych trafia na listę obietnic, od redukcji po zniesienie.

Podatki od zysków kapitałowych istnieją w większości krajów UE czy OECD, stąd ustanowienie takiego podatku w Polsce nie powinno nikogo dziwić. Pod względem skali opodatkowania lokujemy się raczej w drugiej połowie, więc też nie ma na co narzekać.

Być może wadą podatku jest ograniczona lista bodźców czy zachęt do oszczędzania / inwestowania w papiery udziałowe itp. czy oszczędzania długoterminowego. Niemniej warto przypomnieć, że mamy bogatą ofertę ukierunkowaną na gromadzenie środków na okres po zakończeniu aktywności zawodowej (III filar). Można też uciekać przed podatkiem korzystając z funduszy parasolowych.

Mam mieszane uczucia (czy raczej wątpliwości) wobec zarzutu, że podatek Belki ogranicza rozwój rynku kapitałowego. Tu raczej problemem jest ograniczona wiedza obywateli i obawy przed ryzykiem jakie wiąże się z inwestowaniem w akcje i inne instrumenty o dużym ryzyku. Niemniej nie mam nic przeciwko, żebyśmy szli w stronę rozszerzenia palety bodźców skłaniających obywateli do zainteresowania się rynkiem kapitałowym. Jak najbardziej możemy też podnosić próg opodatkowania.

Nie ma co jednak ukrywać, że podatek Belki ma cel fiskalny. Po prostu państwo musi szukać źródeł wpływów do budżetu i opodatkowuje różne sfery naszej aktywności ekonomicznej. Nie widzę powodu dlaczego dochody (zyski) kapitałowe nie miałyby podlegać opodatkowaniu

Zaszufladkowano do kategorii Opinie

Jeden komentarz

Niskie nakłady inwestycyjne w gospodarce. Dodanie kolejnej hipotezy do zweryfikowania.

Polska ma stosunkowo niskie nakłady inwestycyjne i wszyscy mamy problem z wyjaśnieniem tego faktu. I – idąc dalej – z podaniem prostych recept na wzrost inwestycji. Nakłady brutto na środki trwałe w relacji do PKB, to 17,4% w 2024 r. To jedna z najniższych wartości w UE. W latach 2012-24, średnie nakłady w UE oscylowały w przedziale 20%-22,5% (wartości większe w ostatnich latach). Dla Polski to przedział od ok. 20% w latach 2014-15, do podanych wyżej ponad 17% (w 2022 r niewiele ponad 16%). Ekonomiści mają spory problem z wyjaśnieniem słabego poziomu inwestycji. Bo faktycznie, analiza danych nie daje prostej odpowiedzi. Mamy więc ‘dyżurne’ już zarzuty pod adresem państwa (ceny energii, płaca minimalna, biurokracja, podatki itd.), ale i sugestie, że struktura gospodarki i etap rozwoju uzasadniają nakłady na poziomie z ostatnich lat.

Zrzucanie winy na państwo wydaje mi się mało zasadne. Analiza inwestycji wg sektorów instytucjonalnych wskazuje, że w analizowanym okresie (od 2012 r.) nakłady Government do PKB w Polsce przewyższały średnią w UE lub były na jej poziomie. Słabiej natomiast wyglądały nakłady z grupy Business investment. Ok. 4 pp poniżej średniej i jedne z niższych w UE. Wspomniane wcześniej zarzuty pod adresem państwa są raczej mało trafione, bo wątpię by poziom tych utrudnień był większy niż w innych krajach UE. Inwestycje zwalniały już w latach, gdy ceny energii i płaca min. były niższe. Podobnie że stopami procentowymi.

Argument, że proste porównania poziomu inwestycji z krajami UE jest bezzasadne też jest dyskusyjny. Wątpię by dało się obronić teorię, że akurat dla Polski osiągnięta w ostatnich kilku latach stopa inwestycji jest ok.

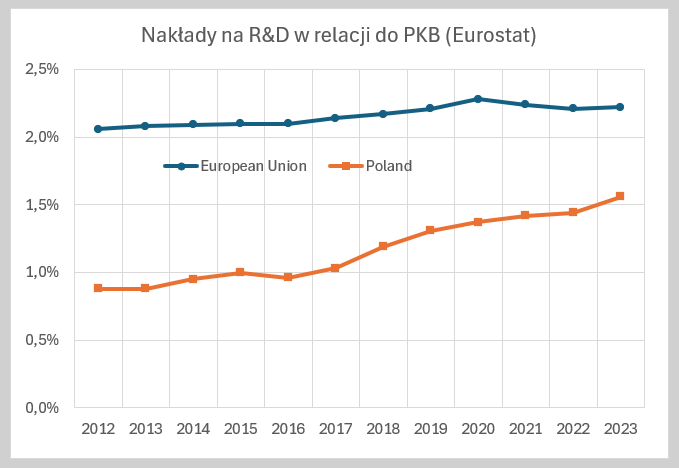

Pozostaje więc jeszcze innowacyjność, którą możemy oceniać m.in. przez wydatki na R&D w relacji do PKB. O ile w przypadku sektora Government wypadamy źle, to dla Higher education dopiero w ostatnich latach dobiliśmy do średniej unijnej. Pytanie tylko, kto i na ile jest odpowiedzialny za badania? Państwo, czy podmioty gospodarcze? Te ostatnie również nie śpieszyły się ze wzrostem nakładów R&D. Przy średniej unijnej 1,3% PKB w 2012, nasi przedsiębiorcy wydawali raptem 0,3%. Na szczęście, powoli nabieraliśmy rozpędu i dla 2023 r. wartości wyniosły odpowiednio: 1,5% (UE) i 1% u nas.

Poziom nakładów w Polsce był mocno skorelowany z napływem funduszy unijnych. To dobra i zła wiadomość. Dobra, bo fajnie że fundusze były i są. Zła, bo ich rola w rozwoju Polski maleje. Ponadto jest to trochę pasywny bodziec rozwojowy.

Przyznaję, że wskazanie właściwiej (zapewniającej rozwój) stopy inwestycji dla Polski łatwe nie jest. Podobnie z precyzyjnym określeniem barier rozwoju i bodźców. Nie widzę jednak powodu, by unikać pytania czy aby krajowe firmy mają świadomość konieczności podniesienia skali inwestycji? Warto takie pytanie postawić, ponieważ znaczna część ekonomistów i przedsiębiorców standardowo winą obarcza państwo.

Zaszufladkowano do kategorii Opinie

Dodaj komentarz

Wprowadzanie do konstytucji progu wydatków na obronność (4% PKB) jest wątpliwym pomysłem.

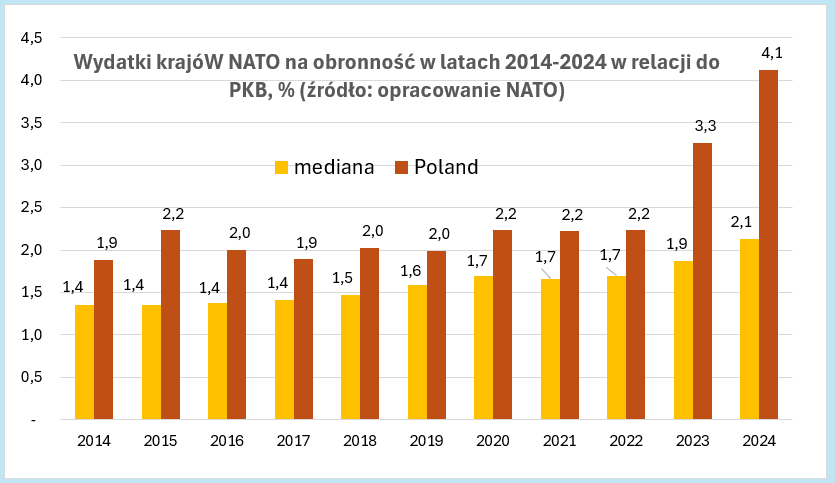

Prezydent A.Duda złożył w Sejmie projekt ustawy, by w konstytucji wprowadzić minimalny próg wydatków na obronność. Próg został określone na 4% PKB. Dlaczego nie 3,2%, czy 4,8%? Nie wiem. Wg prezydenta, próg ma być zabezpieczeniem przed próbą obniżenia wydatków. Moim zdaniem nie ma problemu poziomu wydatków, bo tu mamy polityczny konsensus. Tzn. żadne z większych ugrupowań politycznych nie krytykuje poziomu wydatków jakie ponosimy od 2023 (widoczne na wykresie), do prognozy na ten rok i lata najbliższe (powyżej 4,0%). Paradoks polega na tym, że to macierzyste ugrupowanie prezydenta i on sam przez 1,5 swojej kadencji tolerował niskie wydatki. W czasach obecnego prezydenta wydawaliśmy 2% PKB, by podnieść później do 2,2% czyli w stopniu podobnym jak średnio pozostali członkowie NATO. Szału więc nie było. Nasze wydatki wystrzeliły z chwilą wybuchu pełnoskalowej wojny za wschodnią granicą. Sytuacja zmusiła nas do natychmiastowego wzrostu wydatków na obronność. Warto przy okazji zauważyć, że nie tylko Polska podnosi wydatki, chociaż jest faktem, że jesteśmy liderem w NATO. Jeszcze w 2014 raptem 3 kraje NATO przekraczały poziom 2%. W latach 2021-2024 było to już odpowiednio: 6, 7, 10 i 22.

Poziom 4% jest relatywnie wysoki i za kilka lat wywoła debatą czy należy go utrzymywać. Dla porównania, USA wydają 3,4%, a w 2023 r. Korea Południowa, Izrael i Tajwan odpowiednio: 2,8%, 5,6% i 2,2%. Wątpliwe byśmy żyli w stanie ciągłego zagrożenia jak Izrael.

Problemem nie jest gotowość poniesienia wydatków na obronność, a źródła finansowania. Przypomnę, że funkcjonujemy w warunkach deficytu finansów publicznych rzędu 5% PKB. Prezydent wiele miesięcy temu deklarował obronę zdobyczy społecznych z lat 2015-2023. Może warto było wtedy, zamiast bronić m.in. 800 plus, zaproponować np. przejście na kryterium dochodowe przy tym świadczeniu, a uzyskane w ten sposób środki przeznaczyć na obronność.

Narzucenie 4% w konstytucji niczego nie rozwiązuje. Raczej nakręca polityczny spór, który utrudni dyskusje o docelowej wielkości armii i priorytetyzacji wydatków publicznych w zaistniałych okolicznościach geo-politycznych. Warto pamiętać, że stan finansów publicznych (poziom deficytu i zadłużenia) wyznacza możliwości ekonomiczne państwa na wypadek wojny lub kryzysu.

Podsumowując, takie ustawienie dyskusji o obronności czyni ją rywalizacją na patriotyzm i jest formą narzucenia własnej wizji armii (jej wielkości) bez merytorycznej dyskusji.

(link na raport NATO, z którego pochodzą dane do wykresu:

https://www.nato.int/nato_static_fl2014/assets/pdf/2024/6/pdf/240617-def-exp-2024-en.pdf

Zaszufladkowano do kategorii Opinie

2 komentarze

Dług kosztuje i warto o tym pamiętać.

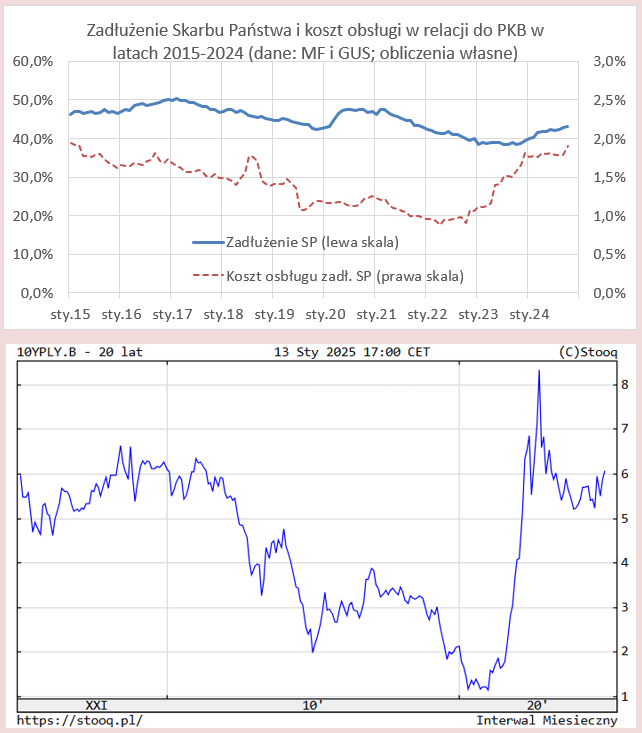

W ostatnich dniach rentowność polskich obligacji znowu zaczęła rosnąć. Obecnie jest to, przykładowo, ok. 6% dla papierów 10-cio letnich. Nie jest wielkim pocieszeniem, że wzrosty nie tylko nas w Europie dotknęły. Nadarzyła się więc okazja, żeby wrócić na chwilę do sporów (bynajmniej nie tylko polskich) o bezpieczny poziom zadłużenia, czy też rozwój w oparciu o wzrost zadłużenia. W tej dyskusji, zwolennicy nakręcania długu w relacji do PKB niezbyt chętnie poruszali temat kosztu obsługi zadłużenia. A ma to niebagatelne znaczenie, czego doświadczyliśmy w ostatnich kliku latach. Obligacje z terminem wykupu 10 lat są tu tylko wybranym przykładem, bo na innych terminach wzrosty też miały miejsce.

W I połowie minionej dekady rentowność 10-latek spadła w okolice 3% z poziomu 6%. W 2020 r. rentowność obligacji przebiła 1,5%. Dla ministra finansów (MF) taka sytuacja, to marzenie, bo uwalnia krótkoterminowo miliardy złotych wskutek mniejszych kosztów obsługi długu i prowokuje do ich wydania. Przykładowo, to właśnie w okresie 2019-2021 weszły w życie tzw. 13-ta i 14-ta emerytura. Niestety, jak można było oczekiwać, tak niskie stopy procentowe, to zjawisko krótkoterminowe. Szereg wydatków publicznych z nami zostało, a koszt obsługi długu wzrósł.

Do czego zmierzam? Nawet przy stałym w relacji do PKB zadłużeniu, jego koszt bywa zmienny, a chwilami może sam przyczyniać się do nakręcania deficytu budżetowego. Zwolennicy zwiększenia zadłużenia Polski w relacji do PKB powinni pamiętać, że jesteśmy obarczeni takim ryzykiem bardziej ze względu na utrzymywaniu własnej waluty. Co przy skłonności do lekceważenia inflacji (co demonstrujemy śmiało od sześciu lat) czyni teorię z zadłużeniem dość niebezpieczną w rękach nieodpowiedzialnych polityków i/lub przedstawicieli RPP/NBP.

Na jednym z załączonym wykresów prezentuję zadłużenie Skarbu Państwa i koszt jego obsługi. Warto zwrócić uwagę, że przy niewielkich wahaniach długu w relacji do PKB w latach 2022-24, jego koszt wzrósł z 1% PKB w 2022 r. do niemal 2% w 2024 r. W ujęciu nominalnym oznacza to wzrost rocznych kosztów obsługi z 32,7 mld pln w 2022 r. do 67,6 mld pln w 2024 (a dokładniej z okresie XI’23-X’24). A nie jest to niestety koniec wzrostu kosztów obsługi.

Zaszufladkowano do kategorii Opinie

2 komentarze

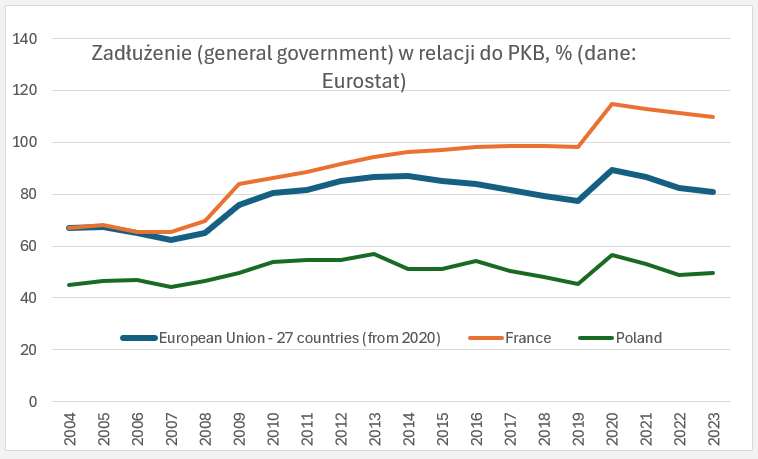

Problemy Francji przez pryzmat finansów publicznych. Wnioski dla Polski.

Kilka dni temu przebiegły przez media informacje o kryzysie politycznym we Francji. Ma on też swoje ekonomiczne podłoże. Widać to już wyraźnie na poziomie kilku popularnych wskaźników prezentujących stan finansów publicznych. Jedną z przyczyn kryzysu była próba zmniejszenia deficytu finansów publicznych (dfp).

Od kilkunastu lat Francja należy do grona krajów w UE o najwyższym poziomie wpływów z danin publicznych i podobnych obciążeń do PKB. Wartość jest względnie stabilna i stanowi ok. 53% w relacji do PKB. Dla porównania, średnia z ostatnich 10 lat dla Polski do raptem 40,2%. Francja, mimo tak wysokiej skali obciążeń, nie potrafi zapanować nad wydatkami (transfery publiczne, np. emerytury, finansowanie sektora publicznego itd.), które w minionym 20-leciu wzrosły z 54% w 2004, do 57% do PKB w 2023 r. A bywały lata z większą skalą publicznych wydatków.

O ile funkcjonowanie w stanie permanentnego dfp jest często spotykane, to w przypadku Francji dfp w relacji do PKB plasuje ten kraj na niechlubnym podium w UE. Część klasy politycznej zdaje sobie sprawę ze skali problemu. Niestety, jakakolwiek poważniejsza próba reformowania finansów publicznych wywołuje strajki i polityczne kryzysy, jak obecnie.

Dfp w relacji do PKB w przypadku Francji, to – dla średniej z ostatnich 20 lat – 4,6%, a dla 5 lat (2019-2023) już 5,6%. Przy słabym tempie wzrostu PKB (średnie z ostatnich 10 lat, to 1,2% r/r) zapanowanie nad dfp dzięki większym wpływom podatkowym nakręcanym koniunkturą jest praktycznie niemożliwe. Zresztą problem jest raczej po stronnie wydatków.

Funkcjonowanie w warunkach tak znacznego i chronicznego dfp, powoduje konieczność coraz większego zadłużania państwa na pokrycie luki między wpływami a wydatkami. Z poziomu długu sięgającego 67% do PKB w 2004 (co już wtedy było znaczną wartością), Francja doszła do … 109% w 2023 r. Trwa w UE niechlubna rywalizacja między Francją a Hiszpanią, kto szybciej będzie zwiększał zadłużenie.

Francja nie ucieknie przed dyskusją nad racjonalizacją/reformą finansów publicznych. Warto przyjrzeć się przykładowi Francji i kilku innych krajów w UE i wyciągać wnioski. W Polsce od kilka lat przybywa polityków, publicystów i ekonomistów dość pobłażliwie podchodzących do dfp i finansowania rozwoju przez coraz większe (w relacji do PKB) zadłużenie. Nie neguje tego pomysłu, ale problemem jest określenie granic i dodatkowych warunków.

Zaszufladkowano do kategorii Opinie

Dodaj komentarz